En 2021, lanzamos un cuestionario entre nuestra comunidad de inversores para conocer los temas que más les interesaba leer en nuestra newsletter. Hubo un tema que se repitió varias veces: nuestras estadísticas. Para responder a todas vuestras preguntas relacionadas con las estadísticas, hemos lanzado una serie de artículos llamada “Los datos de October”.

En este segundo artículo, nos centraremos en una estadística relevante para los inversores: la Tasa Interna de Retorno (TIR). Analizaremos con más detalle qué es, las principales diferencias entre la TIR inicial y la actualizada y cómo la TIR puede ayudarte a entender la rentabilidad de tu cartera.

¿Qué significa la TIR?

Como inversor particular, entender la rentabilidad de tu cartera es clave para controlar tus inversiones y ajustar tu estrategia de diversificación. La Tasa Interna de Retorno (TIR) es uno de los datos más importantes para ayudarte a ello.

¿Pero qué es exactamente la TIR? Es una herramienta financiera que sirve para medir la rentabilidad de inversiones potenciales y comparar el atractivo de cada una de ellas. En tu cartera de October, la TIR básicamente te dice si tu cartera es rentable o no.

La TIR es la rentabilidad neta anual obtenida por el inversor durante un periodo de tiempo y se calcula en función de los flujos de entrada y salida de fondos. En el caso de los préstamos October, la TIR tiene en cuenta las fechas de todas tus inversiones, los reembolsos mensuales, las posibles reestructuraciones y los posibles impagos y, expresa todos estos flujos de caja como una rentabilidad anual. Además, la TIR puede calcularse para un préstamo concreto, pero es una poderosa métrica para expresar la rentabilidad de tu cartera en su conjunto.

La cartera se compone de 2 tipos de Tasa Interna de Retorno, la TIR inicial y la TIR actualizada. Ambas pueden variar incluso cuando no tengas ningún impago en tu cartera. Entraremos en detalles sobre estos 2 tipos en el siguiente párrafo.

¿Cuál es la diferencia entre la TIR inicial y la actualizada presentadas en October?

Hay dos tasas internas de retorno en la cartera de October. La diferencia entre ambas es bastante sencilla:

- La TIR Inicial, representa la rentabilidad anual de tu cartera sin ningún tipo de impago, reestructuración o reembolsos anticipados.

- La TIR actualizada es una visión ajustada de tu cartera. Muestra la rentabilidad anual después de tener en cuenta los impagos, los reembolsos anticipados y los préstamos reestructurados que puedas tener en tu cartera.

De este modo, podrás tener siempre una visión actualizada de la salud de tus inversiones y del impacto del estado de tus préstamos en tu cartera.

¿Dónde puedo consultar la TIR de mi cartera?

Puede encontrar la TIR inicial y actualizada en la pestaña Resumen de tu cartera, en la sección «Tasa Interna de Retorno«. Está siempre disponible y actualizada, por lo que cada vez que prestes a un proyecto o tengas un impago y se haya aplicado una provisión, los datos cambiarán automáticamente.

Hay que tener en cuenta que la TIR de cada proyecto no se muestra en la cartera. Puedes calcularla a partir del excel con tus reembolsos pasados y futuros que está disponible en el botón «Exportar» de la página de Resumen. Para saber cómo calcular la TIR, echa un vistazo a nuestro tutorial.

¿Dónde encontrar los rendimientos globales de la cartera de October y cómo leerlos?

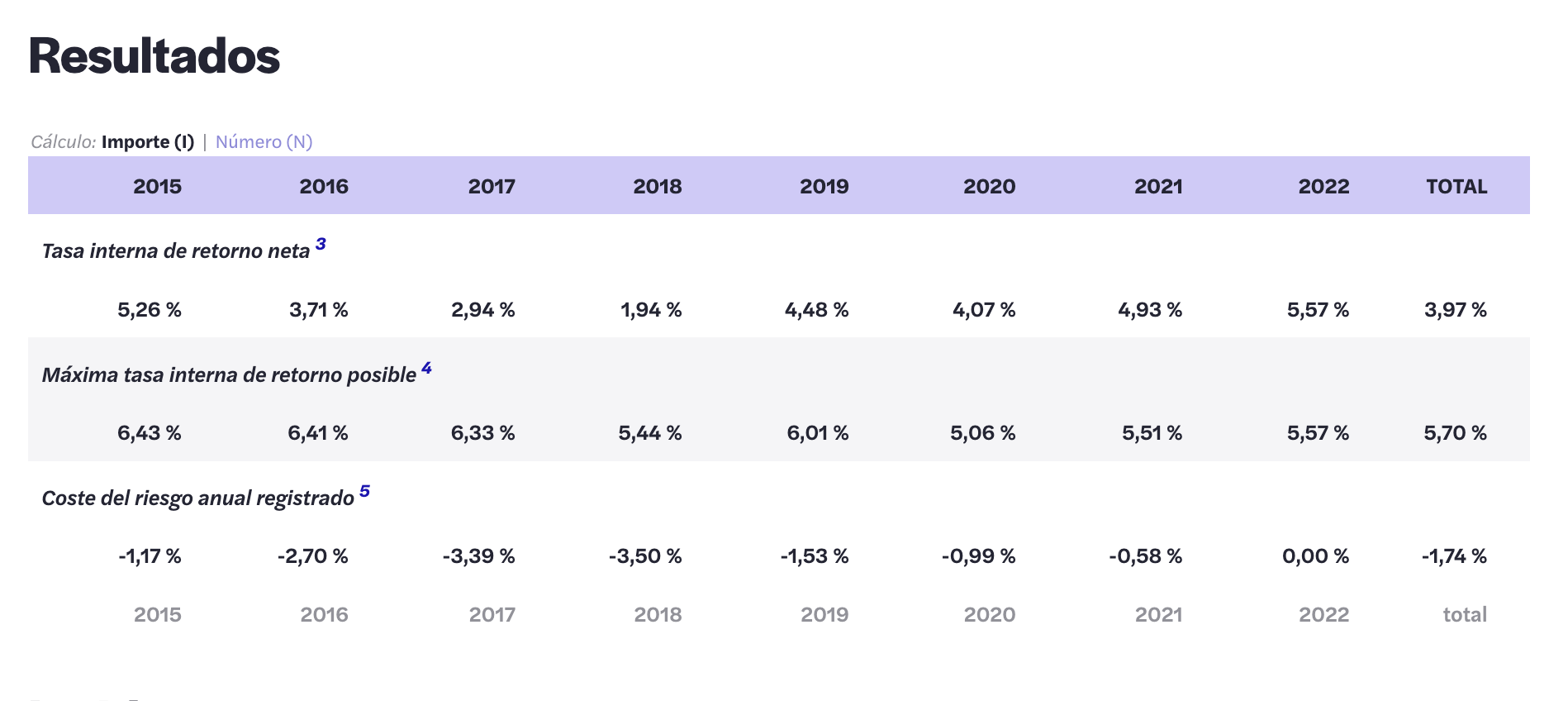

Ahora que hemos visto cómo controlar su propia TIR, vamos a ver con más detalle la tabla de Resultados de rendimiento en la página de estadísticas de October. En esta página, puedes encontrar en todo momento todas las estadísticas relacionadas con la cartera de October.

En la tabla de Resultados se puede encontrar:

- La tasa interna de retorno neta (neta de riesgo) en la tabla corresponde a la definición de la TIR actualizada presentada anteriormente. Es la TIR ajustada por impagos y reembolsos anticipados.

- La máxima tasa interna de retorno posible es el equivalente a la TIR inicial. Es la rentabilidad anual de los préstamos si se reembolsan según lo previsto inicialmente.

- El coste del riesgo anual registrado representa el impacto de los impagos en la cartera. Compara la TIR inicial con la actualizada. Cuanto más baja es, más afectan los impagos a la rentabilidad de la cartera.

En febrero de 2022, se puede ver que, para una cartera formada por todos los proyectos publicados en October, la tasa interna de retorno (TIR) después de los impagos es del 4,12% (frente a una TIR antes de los impagos del 5,71%). Esto significa que el impacto global de los impagos en la tasa interna de retorno es de 1,59 puntos.

Si analizamos este cuadro de resultados por año, podemos ver que la TIR actualizada disminuyó en 2016-2018 antes de estabilizarse por encima del 4% a partir de 2019 y alcanzar el 5,56% en 2022. Aunque los impagos se esperan como parte de una cartera madura, desde 2019 nos hemos centrado en aprender de las incidencias, especialmente de los impagos tempranos, para mejorar nuestros modelos de puntuación y nuestra identificación de patrones de fraude. Con la introducción de los proyectos Instant en 2020, también redujimos el tamaño medio de los préstamos presentados en la plataforma, reduciendo al mismo tiempo el impacto que un impago podría tener en la rentabilidad global de la cartera. En nuestro próximo artículo dedicado a la tasa de impago, profundizaremos en este tema.

Ahora bien, observando la TIR por país, podemos ver que la TIR actualizada varía del 3,47% en Francia al 5,86% en los Países Bajos, estando Italia y España en torno al 4,5%. La madurez de la cartera, el mercado en el que evolucionamos y los tipos de productos de préstamo que podemos ofrecer varían de un país a otro y deben tenerse en cuenta para evaluar las TIR iniciales y actualizadas. Hasta ahora, el mejor coste del riesgo anual registrado se encuentra en los Países Bajos, con un -0,04% en el periodo global.

La TIR: el dato de rendimiento más importante

Para evaluar realmente el rendimiento de October y el posible rendimiento de su cartera, la TIR es más representativa que la tasa de morosidad. ¿Por qué?

1. Las tasas de impago no tienen en cuenta los proyectos reembolsados sin impagos

En October, se aconseja a los inversores particulares que se fijen en la TIR en lugar de en la tasa de impago para analizar la rentabilidad de su cartera, ya que la tasa de impago evalúa los rendimientos de October, pero el total pendiente (denominador) no incluye todos los proyectos que han reembolsado sus préstamos sin impacto, mientras que el numerador incluye todos los proyectos en impago. Así pues, sobre la base del saldo vivo actual, la tasa de impago basada en el sistema de puntuación es del 8,90% en función del número de proyectos. Sin embargo, si el denominador incluyera el número total de proyectos, este dato sería inferior. En el próximo artículo sobre estadísticas analizaremos con más detalle el cálculo de los índices de impago.

Por ello, la estadística más interesante para analizar el impacto de los impagos en la cartera de October es la TIR (neta de riesgo) y compararla con la máxima TIR posible.

2. Tener impagos no significa que la cartera no esté sana

La segunda razón por la que la TIR es la estadística más relevante para los inversores es porque los impagos no definen la salud de tu cartera. Por supuesto, los préstamos conllevan el riesgo de perder el capital pendiente, pero se pueden producir impagos y seguir teniendo una cartera rentable.

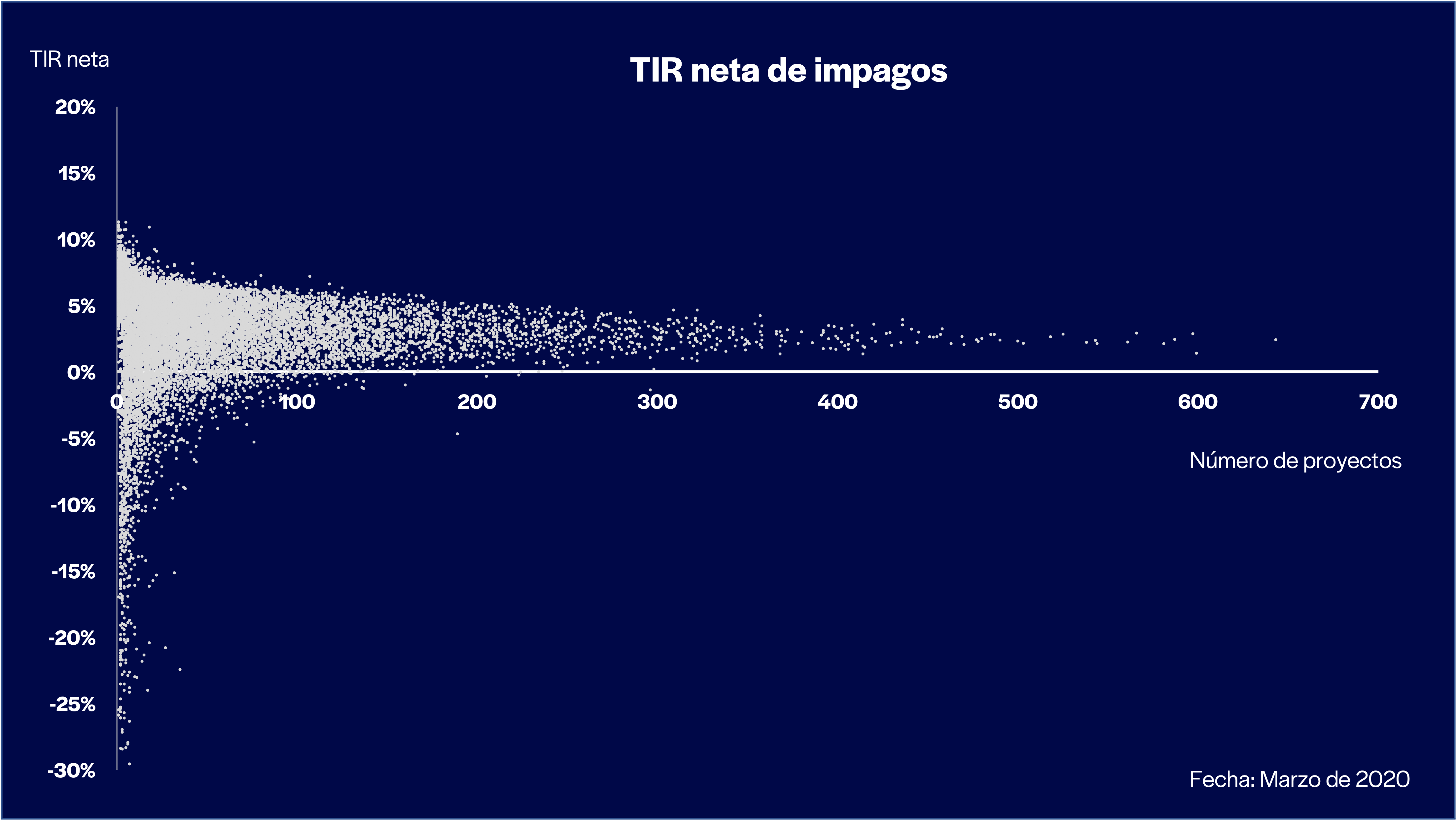

Por eso insistimos en la diversificación de tu cartera. La diversificación permite que el rendimiento de tu cartera sea más estable, por lo que el impacto en la rentabilidad en caso de impago es menor y la pérdida de capital es menos significativa. Puedes tener algunos impagos en tu cartera y tener una TIR positiva. Según nuestro análisis, la TIR se estabiliza después de conceder 100 préstamos.

A continuación se muestra una tabla de la diversificación de la cartera. Cuantos más proyectos del mismo importe prestado haya en tu cartera, más impagos no afectarán a tu rentabilidad.

Así es como se mantiene una cartera sana y una TIR positiva.